واشنگتن دی سی، 29 نوامبر (IPS) – بسیاری از زنان در پاکستان از نظر مالی محروم هستند. در سال 2020، تنها 7 درصد از جمعیت زنان دارای حساب رسمی بودند.

یکی از دلایل این امر این است که شبکههای عامل – پل بین اقتصاد نقدی و خدمات مالی دیجیتال – تا حد زیادی برای بسیاری از زنان غیرقابل دسترسی است. رویکرد به سیاست و مقررات از طریق یک لنز جنسیتی-عمدی که هنجارهای اجتماعی غالب را در نظر می گیرد می تواند به تنظیم کننده ها کمک کند تا بر تغییرات مثبت در این عرصه تأثیر بگذارند.

شبکههای عامل به عنوان یک عامل قدرتمند برای گسترش خدمات مالی دیجیتال به جمعیتهای کم درآمد، بهویژه در مناطق روستایی شناخته میشوند. آنها می توانند دسترسی به خدمات مالی را با کاهش هزینه تحویل در مناطقی که غیر قابل دسترس نیستند افزایش دهند.

نمایندگان همچنین می توانند از زنان در هنگام ورود و استفاده از خدمات مالی دیجیتال حمایت کنند. با این حال، شبکههای عامل بخشی از یک سیستم بازار هستند که عمیقاً تحت تأثیر هنجارها و سیاستهای اجتماعی است که ممکن است نابرابریهای جنسیتی را تداوم یا تشدید کند.

واقعیت این است که زنان اغلب دسترسی برابر به بانکداری عاملی ندارند.

بر اساس نظرسنجی Financial Inclusion Insights، بین سالهای 2017 و 2020، شکاف جنسیتی شمول مالی کاهش نیافته است، بلکه از 13 به 29 درصد افزایش یافته است. تحقیقات میدانی کیفی نشان میدهد که این امر مانع بزرگی برای شمول مالی زنان است.

زنان به دلیل هنجارهای اجتماعی که تعامل و تحرک غیر خانوادگی را محدود می کند، از برخورد با عوامل مرد اجتناب می کنند. اگر زنان بیشتری مامور بودند، ممکن است این موضوع چنین نباشد. با این حال، از هر 100 مامور در پاکستان فقط 1 نفر زن است.

همان هنجارهایی که استفاده زنان از نمایندگان را محدود می کند، در کنار سایر هنجارها مانند محدودیت در کار خارج از خانه و دسترسی به فناوری، کارگزار شدن را برای زنان دشوار می کند.

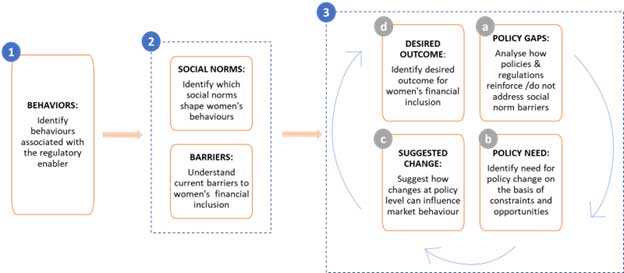

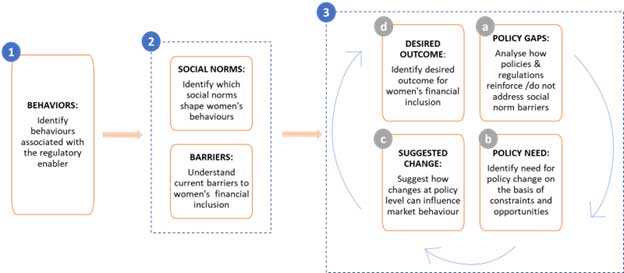

برای درک بهتر این هنجارها و حمایت از سیاستگذاران و تنظیمکنندهها در شناسایی پاسخهایی که میتوانند مشارکت مالی دیجیتالی زنان را به طور مؤثرتری پیش ببرند، CGAP تعامل بین هنجارهای اجتماعی جنسیتی و چهار عامل اصلی نظارتی برای خدمات مالی دیجیتال، از جمله استفاده از نمایندگان را بررسی کرد.

با استفاده از این فرآیند دو رفتار مرتبط با موضوع زنان و کارگزاران را شناسایی کردیم.

اولین مورد این است که زنان به ندرت عامل می شوند. الزامات اصلی برای تبدیل شدن به یک عامل شامل مالکیت تلفن همراه، سواد معادل سطح دبیرستان، و باز بودن برای تعامل مکرر با کارکنان سازمان، که اغلب مردان هستند.

با این حال، هنجارهای اجتماعی توانایی زنان را برای کار در خارج از خانه، تعامل با افراد خارج از خانواده و دسترسی به فناوری محدود می کند. این تصور که زنان در مورد مسائلی مانند دزدی و کلاهبرداری بیشتر از مردان در معرض خطر هستند، یافتن شرکت کنندگان مایل و توانا را دشوارتر می کند.

دومین رفتاری که روی آن تمرکز کردیم این بود که زنان از برخورد مستقل با عوامل مرد اجتناب می کنند. ما دریافتیم که این تا حد زیادی نتیجه محدودیت های اجتماعی در تعامل غیر خانوادگی و تحرک محدود است.

روی هم رفته، این رفتارها چالشی را برای شمول مالی زنان ایجاد میکند: برای زنان آسانتر است که در حین استفاده از خدمات مالی دیجیتال با زنان دیگر تعامل داشته باشند، اما تعداد کمی از زنان مایل یا قادر به خدمت به عنوان نماینده هستند.

تا کنون، مقررات به صراحت این محدودیت ها را در نظر نمی گرفتند. دستورالعملهای کلیدی، مانند چارچوب اکتساب و مدیریت عامل در سال 2016، زاویه جنسیتی ندارند.

این الزام که همه نمایندگان یک حساب سطح 2 (بالاترین سطح موجود) داشته باشند و مدارک مربوط به آن برای بسیاری از زنان واقع بینانه نیست. این به عنوان یکی از نمونههای این است که چگونه مقررات میتوانند ناخواسته به شکاف جنسیتی کمک کنند.

سیاست “بانکداری در برابر برابری” با هدف جنسیتی آینده یک گام مثبت است و بانک دولتی پاکستان اخیراً اقدامات مشخصی را برای رسیدگی به این موضوع انجام داده است.

در سپتامبر 2021، بانک دولتی پاکستان یکی از اولین نهادهای تنظیم کننده در سطح جهان شد که دستورالعمل جدیدی را ارائه کرد که حداقل نسبت نمایندگان زن را الزامی می کند.

این دستورالعمل بیان میکند که «همه ارائهدهندگان بانکداری بدون شعبه باید یک «استراتژی اصلیسازی جنسیتی در کارگزاران» را که بهطور مناسب توسط هیئت مدیره آن تأیید شده است، با هدف دستیابی به ۱۰ درصد زنان در سبد کارگزاری خود تا سال ۲۰۲۴ با نقاط عطف موقت ۴ درصد، تدوین کنند. برای پایان سال 2022 و 7 درصد برای سال 2023.

این یک اقدام امیدوارکننده است، اما تا حد زیادی ارائهدهنده محور است. تغییرات نظارتی را برای آسانتر کردن کارگزار شدن زنان یا رسیدگی به مسائل ساختاری که زنان در برخورد با عوامل مرد با آن مواجه هستند، پیشنهاد نمیکند.

این نوع تجزیه و تحلیل منجر به چندین توصیه برای سیاستگذاران و تنظیمکنندهها میشود که به تلاشهای مثبت جنسیتی فعلی مانند سیاست «بانکداری در برابر برابری» که به زودی نهایی میشود، ابعاد بیشتری میافزاید.

برای ایجاد تغییرات گسترده، سیاست ها و مقررات باید هنجارهای اجتماعی را که مشارکت زنان در بانکداری عاملی را محدود می کند، در نظر گرفته و به آنها رسیدگی کند. به طور بحرانی، مدل عامل “درست” این پتانسیل را دارد که دسترسی زنان به خدمات مالی – به ویژه زنان کم درآمد – را با در نظر گرفتن و احتمالاً تغییر هنجارهای اجتماعی افزایش دهد. پاسخ های پیشنهادی ما عبارتند از:

• انجام تحقیقات بیشتر در مورد عواملی که منجر به تعداد کم نمایندگان زن می شود و درک بهتر تجربه نماینده-مشتری از دیدگاه زنانه • بازنگری و تنظیم دستورالعمل های عامل موجود برای ایجاد یک چارچوب جامع جنسیتی-عمدی نماینده، به طور بالقوه شامل موارد زیر:

- o دستورالعمل های تعدیل شده برای استخدام نمایندگان زن برای سهولت در مشارکت زنان، از جمله اهدافی در مورد حداقل درصد نمایندگان زن که باید شبکه را شامل شود و جمع آوری داده های تفکیک جنسیتی در مورد نمایندگان o تغییراتی که می تواند چشم انداز تبدیل شدن به یک عامل را ایجاد کند. برای زنان آسانتر و جذابتر است، مانند طبقهبندی نمایندگیها بر اساس نوع خدمات و تنظیم الزامات شناخت مشتری (KYC) بر این اساس o معرفی مراحلی که کمکهایی را که نمایندگان میتوانند برای حمایت از مشتریان زن انجام دهند تسهیل میکند، مانند نیاز به توسعه زنان. برنامه های القایی متمرکز و حصول اطمینان از کفایت حمایت مالی از مصرف کننده

• بررسی نقشی که عوامل سرگردان (مجاز در طول COVID-19) می توانند در افزایش مشمولیت مالی زنان ایفا کنند و در نظر گرفتن تمدید مجوز برای این دسته از نمایندگان

با در نظر گرفتن هنجارهای اجتماعی و هدفمندی جنسیتی، سیاستگذاران و تنظیمکنندهها میتوانند سیاستها و فرمولبندیهای نظارتی را برای پیشبرد شمول مالی دیجیتالی زنان اصلاح کنند.

کاترین ایمبدن کارشناس ارشد بخش مالی در CGAP و نها رشید فارغ التحصیل مدرسه دولتی کندی در دانشگاه هاروارد و از دانشگاه مک گیل است.

منبع: گروه مشورتی برای کمک به فقرا (CGAP)

CGAP یک اتاق فکر مستقل است که برای توانمندسازی افراد فقیر، به ویژه زنان، تلاش می کند تا از فرصت ها استفاده کنند و از طریق خدمات مالی انعطاف پذیری ایجاد کنند. CGAP که در بانک جهانی قرار دارد توسط بیش از 30 سازمان توسعه پیشرو که متعهد به تامین خدمات مالی نیازهای مردم فقیر هستند پشتیبانی می شود.

@IPSNewsUNBureau را دنبال کنید

IPS News Bureau UN را در اینستاگرام دنبال کنید

© Inter Press Service (2021) – کلیه حقوق محفوظ استمنبع اصلی: Inter Press Service